Ο κύριος Γιώργος και ο κύριος Παναγιώτης, αδελφικοί φίλοι εδώ και 50 χρόνια παρότι τελείως διαφορετικοί μεταξύ τους, πίνουν τον πρωινό τους καφέ και ανταλλάσσουν νέα όπως έχουν κάνει τόσες και τόσες φορές. Ο κύριος Γιώργος, ο πιο απαισιόδοξος και εσωστρεφής από τους δύο, ρουφάει βασανιστικά μια γουλιά και λέει πως κρατάει τις αποταμιεύσεις του στην τράπεζα, νιώθοντας ασφαλής με όλα αυτά που γίνονται γύρω μας. Είναι σημαντικό, επισημαίνει, να είναι κανείς σίγουρος πως εξασφαλίζει το μέλλον του. Ο κύριος Παναγιώτης, από την άλλη, αισιόδοξος και με αυτοπεποίθηση εξοργίζεται και απαντάει πως τα χρήματα πρέπει κανείς να τα έχει άμεσα διαθέσιμα. Τίποτα κακό δε θα συμβεί. Αν αύριο μεθαύριο ξαναφτιάξει τη ζωή του να μη μπορεί να πάει ένα εξωτικό ταξίδι;

Και οι δύο φίλοι ξέρουν καλά και συμφωνούν πως αυτό που διακυβεύεται είναι το κομπόδεμά τους. Διαφωνούν όμως ως προς το πόσο πιθανό είναι τα πράγματα στη ζωή τους να αλλάξουν απότομα. Η απαισιόδοξη προσέγγιση φοβάται ότι κάποιο κακό είναι πιθανό να τους βρει ενώ η αισιόδοξη ανυπομονεί για κάτι αναπάντεχα καλό.

Η συμπεριφορά του καθενός αντικατοπτρίζει την πεποίθησή του πως τα γεγονότα διακρίνονται από την δική του εκλεπτυσμένη απόδοση πιθανοτήτων (Machina & Schmeidler 1992). Με άλλα λόγια οι δύο φίλοι, ελλείψει αντικειμενικών στοιχείων για να καταλήξουν στο πόσο πιθανό ή απίθανο είναι να συμβεί ένα γεγονός, έχουν ο καθένας τη δική του υποκειμενική αντίληψης της (α)βεβαιότητας.

Το ορθολογικό μοντέλο λήψης αποφάσεων της Αναμενόμενης Αξίας (Expected Value) υποθέτει ότι οι άνθρωποι, προκειμένου να κάνουν μια επιλογή, πολλαπλασιάζουν την αντιληπτή αξία ενός αποτελέσματος με την αντικειμενική πιθανότητα ότι το αποτέλεσμα θα συμβεί. Τα Συμπεριφορικά Οικονομικά και η Θεωρία των Προσδοκιών (Prospect Theory) τροποποιούν ελαφρώς το παραπάνω και υποστηρίζουν αντί αυτού ότι οι άνθρωποι, για να αξιολογήσουν μια απόφαση, πολλαπλασιάζουν την αντιληπτή αξία ενός αποτελέσματος με ένα ειδικό βάρος απόφασης, διαφορετικό για τον καθένα μας με βάση τα υποκειμενικά μας κριτήρια (Kahneman & Tversky 1979).

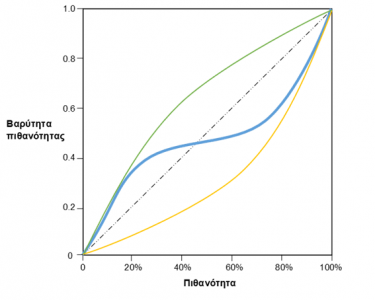

Ο κύριος Γιώργος κρατά τις αποταμιεύσεις του σε κλειστούς τραπεζικούς λογαριασμούς για να καρπώνεται υψηλότερο επιτόκιο και δεν συνηθίζει να ανοίγεται σε ανθρώπους που δε γνωρίζει. Δίνει μεγάλη βαρύτητα στη σιγουριά και αποφεύγει τις επιλογές σε καταστάσεις άγνωστες για εκείνον. Το ειδικό βάρος για να επιλέξει ο κύριος Γιώργος ένα ενδεχόμενο αυξάνεται όσο αυξάνονται οι πιθανότητες αυτό να συμβεί. Αντίθετα, ο κύριος Παναγιώτης αψηφά τους κινδύνους και κυκλοφορεί πάντα με γεμάτο το πορτοφόλι ενώ επιδιώκει την παρέα με νέα άτομα. Δίνει μεγάλη βαρύτητα σε νέες ευκαιρίες και εκτίθεται σε πράγματα που δε γνωρίζει. Το ειδικό βάρος για να επιλέξει ο κύριος Παναγιώτης ένα ενδεχόμενο μειώνονται όσο αυξάνονται οι πιθανότητες αυτό να συμβεί. Ωστόσο η σχετική έρευνα δείχνει πως συχνά παρατηρείται η βαρύτητα στις πιθανότητες να μην είναι ούτε μόνιμα «αισιόδοξη», ούτε μόνιμα «απαισιόδοξη» αλλά μια μίξη των δύο (Fennema & Wakker, 1997).

Σκεφτείτε το παρακάτω δίλημμα: 2 λοταρίες προσφέρουν δυνατότητα κέρδους 250€ η κάθε μία, η πρώτη με πιθανότητα 5% και η δεύτερη με πιθανότητα 30%. Έχετε την επιλογή να βελτιώσετε τις πιθανότητες νίκης Α) από 5% σε 10% στην πρώτη λοταρία ή Β) από 30% σε 35% στη δεύτερη. Τι θα διαλέγατε; Αν επιλέξατε το Α τότε συμφωνείτε με το 75% των απαντήσεων με βάση τα αποτελέσματα της έρευνας των Gonzalez και Wu. Τώρα ας αλλάξουμε λίγο το δίλημμα: και πάλι 2 λοταρίες προσφέρουν δυνατότητα κέρδους 250€ η κάθε μία, η πρώτη, όμως, με πιθανότητα 65% και η δεύτερη με πιθανότητα 90%. Έχετε την επιλογή να βελτιώσετε τις πιθανότητες νίκης Γ) από 65% σε 70% στην πρώτη λοταρία ή Δ) από 90% σε 95% στη δεύτερη. Τι θα διαλέγατε; Αν επιλέξατε το Δ τότε συμφωνείτε με το 72% των απαντήσεων με βάση τα αποτελέσματα της έρευνας των Gonzalez και Wu. Με άλλα λόγια, μια μεταβολή 5% στην πιθανότητα εμφάνισης ενός ενδεχομένου δεν είναι πάντα το ίδιο ελκυστική (Gonzalez & Wu, 1999) και αποκτά διαφορετικό ειδικό βάρος κάθε φορά!

Το παραπάνω παράδειγμα επιβεβαιώνει την έννοια της συνάρτησης βαρύτητας πιθανοτήτων που, με βάση τη βιβλιογραφία, είναι κοίλη στις χαμηλές πιθανότητες αλλάζοντας σταδιακά σε κυρτή στις υψηλότερες πιθανότητες (Diecidue & Wakker, 2000). Κάνοντάς το εικόνα, η συνάρτηση θα έμοιαζε με ένα ανάποδο S. Αυτή η αλλαγή βαρύτητας (ή ευαισθησίας) υποδηλώνει μικρή ευαισθησία σε μεταβολές πιθανοτήτων μακριά από το απολύτως απίθανο 0% και το εντελώς σίγουρο 100% (Kahneman, 2013).

Με σκαμπανεβάσματα ή χωρίς στο πόσο ευαίσθητοι είμαστε στο αβέβαιο, η ανάλυση πιθανοτήτων είναι ένα θέμα που μας απασχολεί εδώ και αιώνες, όπως παρατέθηκε και στο προηγούμενο άρθρο. «Η πιθανότητα για κέρδος είναι υπερτιμημένη, αυτό το μαθαίνουμε από την καθολική επιτυχία των λαχειοφόρων αγορών. Ο κόσμος δεν είδε, ούτε θα δει ποτέ, μια απολύτως δίκαιη κλήρωση∙ ή μια κλήρωση στην οποία ολόκληρο το κέρδος αντιστάθμισε ολόκληρη την απώλεια. Διότι ο παίκτης δεν θα κέρδιζε τίποτα από κάτι τέτοιο» (Adam Smith, 1776).

Μπορείτε, μήπως, να σκεφτείτε κάποιον παράγοντα που να μας κάνει αδιάφορους σε αλλαγές στις πιθανότητες εμφάνισης ενός γεγονότος; Είναι οι λοταρίες και ο τζόγος δημοφιλή σε όλους; Άραγε ποιες καμπύλες στο γράφημα περιγράφουν τα στερεοτυπικά προφίλ των φίλων στο εισαγωγικό παράδειγμα;

Πηγές

- Diecidue, E. and Wakker, P. (2000). On The Intuition of Rank-Dependent Utility. SSRN Electronic Journal.

- Fennema and Wakker (1997), “Original and Cumulative Prospect Theory: A Discussion of Empirical Differences,” Journal of Behavioral Decision Making, 10, 53-64.

- Kahneman, D. (2013). Thinking, fast and slow. New York: Farrar, Straus and Giroux.

- Kahneman and Tversky (1979), “Prospect Theory: An Analysis of Decision under Risk”, Econometrica, 47, 263-292.

- Machina, M. J., and Schmeidler D. (1992): “A More Robust Definition of Subjective Probability,” Econometrica, 60, 745–780.

- Smith (1776). An Inquiry into the Nature and Causes of the Wealth of Nations [ed. by Roy H. Campbell and Andrew. S. Skinner], Oxford: Clarendon Press, 1976.